東京15号地の輸入製品在庫が2022年8月末でついに20万㎥を突破した。前月末比6.7%増の20万9442㎥となった。特にロシア・中国ほかは今年最高の9万3809㎥まで増加。輸入木材製品に限らず、需給は不確定要因を目の前にすると往々にしてこうした動きをする。【木材ライター向井千勝】

今回の場合、新型コロナ禍に伴う世界的な木材製品供給の不安定さに加え、ロシアによるウクライナ侵攻とロシアへの経済制裁が重なり、先行き品不足が起きるであろうと予想して多くの木材事業者が買いを増やした結果だが、少数の事業者がひそかに動いたのではなく、大方の関係者がそのように動き、実需とかけ離れた数量が輸入元に集約され、仮需と称される大量入荷となった。

新型コロナ禍を原因とした中国港湾長期ロックダウンの影響で、特に欧州産木材製品を積載した大型コンテナ船が中国の主要コンテナ港へ荷揚げした後、日本へ再出荷するためのフィーダー船コンテナ出荷が大幅に遅れ、ロックダウン後に集中して入荷したということはある。

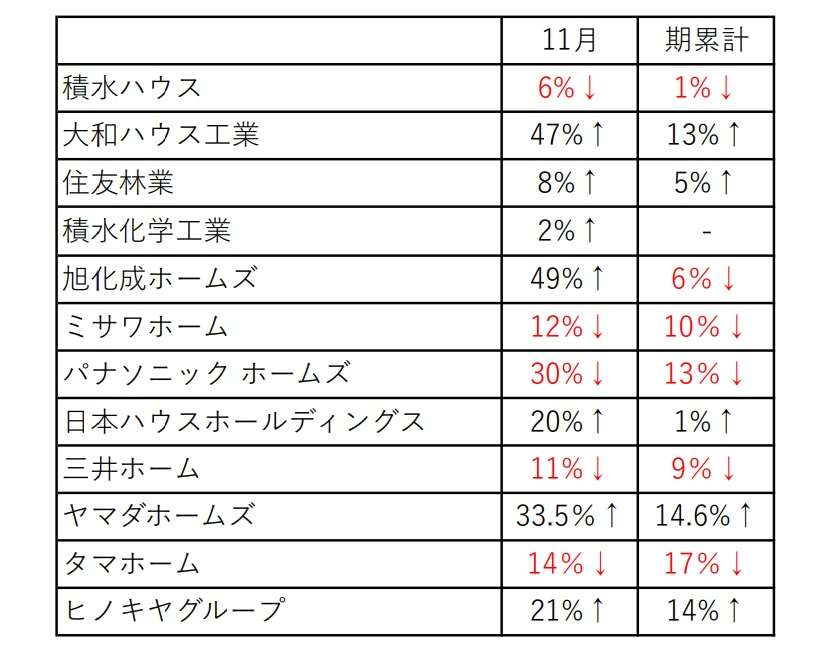

しかし、2021年1月末比で191%増という現在の異常な在庫積み増しは日本側の大量買い付けにつきる。2022年1~6月、欧州産製材は140万㎥(前年同期比34%増)、ロシア産製材は49万㎥(同36%増)、中国産合板は14万㎥(同158%増)、集成材は全体で56万㎥(同25%増)。

海外主産地ではカナダ産製材が53万㎥と同12%減少したが、これは主役交代ともいえる変化で、欧州・ロシア産製材の輸入製材全体に占める比率は70%弱まで急上昇した。

《関連記事》木材市況は需給緩和、高コストの手持ち在庫と乖離の懸念

円建て輸入コスト

軒並み大幅高

荷動きを鈍化させた要因の一つはすべての輸入木材製品が輸出価格の高騰に加え、円安ドル高の進行で円建て輸入コストが軒並み大幅高となったためだ。需給緩和で先安懸念も出るなか、在庫コストが高値に張り付いており、売り急ぐことができず、在庫の回転率はかなり鈍化している。

東京15号地の上屋保管料は1カ月(3期)で㎥1000円弱かかる。首都圏の他港荷役会社と比べ割安ではあるが、例えば2000㎥を3カ月間、ここに在庫した場合、600万円の保管料がかかり、これは荷主にとり大きな負担だ。

このため、大手輸入元は少しでも保管料が割安な関東圏の物流事業会社倉庫などに在庫移管するケースが増加しており、関東圏で最大級といわれる物流会社倉庫も輸入木材製品で満杯になっている。東京15号地の在庫もだが、こうした関東近郊の物流会社在庫、さらには販売店が仕込んだまま動きが鈍くなっている在庫を含めてみていく必要がある。在庫増は首都圏に限ったことではなく、全国の港湾、販売店在庫に当てはまる。

海外産地への

新規買い付けは激減

輸入製品在庫の急増と反比例する形で海外産地への新規買い付けは激減している。欧州産製材も第3四半期契約は通常の50%以下になったといわれ、国内需給は調整されるとみられるが、間もなく開始される第4四半期交渉も低調な成約にとどまりそうだ。

既に海外主産地の日本向け輸出価格は反転局面に入っている。中国産全層カラマツ構造用合板(12mm厚3×6判、JAS、F☆☆☆☆)は今年の最高値から25%幅でドル建て対日輸出価格を引き下げてきたという。

羽柄材向けとなる中国産ポプラLVL(JAS)も同様にドル建て輸出価格が下降している。

ただ、日本側の買いは慎重だ。「先に中国産針葉樹構造用合板24mm厚をスポット輸入したが、1コンテナの30%近くで寸法不足や剥離が出て大きなクレームとなった。手持ち在庫は全く売れない」(問屋)と語る。

第4四半期の対日輸出価格が大幅に下がった場合の影響も考える必要がある。一方で高コストが確定している在庫が大量にあるなかで、先行きの入荷玉コストが下がれば在庫分の損失を確定させかねない。

コストの下がった新規買い付け玉と合わせて手持ちコストを薄めるとの考え方もあるが、実需と乖離した買い付けは極めて危険だ。現状は在庫過多による安値処分売りが広がらないことを祈るばかりだ。

—―――――――――――――――――――――――――――――――――――

本記事に掲載した写真について、取材者が敷地所有者及び関係企業の撮影許可・許諾を得ていない状態で無断で写真撮影及び使用していたことが判明したため、削除いたしました。関係者様の皆さまへご迷惑をおかけしたことを深くお詫び申し上げます。

【こちらの記事もおすすめ】

・木材事変!正念場を迎えたカナダ産SPF2×4製材

・EUがロシア産木材輸入を停止、需給ひっ迫で大混乱

住宅ビジネスに関する情報は「新建ハウジング」で。試読・購読の申し込みはこちら。